2022年7月2日至3日,由清华大学五道口金融学院、清华大学国家金融研究院联合主办的2022中国金融学术年会(2022 China Financial Research Conference,CFRC2022)成功召开。本次年会在线上举办,共有来自海内外的超过1700位金融学者注册参会,嘉宾们围绕中国金融经济问题的最新学术研究,进行了广泛交流与深入研讨。

本届年会共收到来自世界各地的学术论文投稿533篇。投稿范围包括有关中国金融问题的各个重要学术与政策领域,包括:资产定价、公司金融与公司治理、行为金融学、金融科技、宏观经济学和货币政策、中国金融热点问题等诸多金融研究领域。经过论文评审委员会审慎评选,最终录取45篇论文,并组成15个分会议在年会中进行专题报告与讨论,录取率8%。年会论文评审委员会由88位海内外知名学者组成,清华大学五道口金融学院副院长、金融学讲席教授田轩,以及清华大学五道口金融学院副院长、鑫苑金融学讲席教授张晓燕任论文评审委员会主席。

本届年会采取线上会议的形式,由清华大学五道口金融学院孵化的专业知识传播平台——学说提供技术支持。据不完全统计,本次年会15个分会议和1个主旨演讲在线累计观看超过3万人次,分会议单场最高观看超过7000人次。观看人群主要为金融和经济学术领域的专家、学者及高校学生等。直播过程中线上嘉宾互动交流,年会获得观众一致好评。

与会学者开展讨论

论文评审委员会主席田轩发表欢迎致辞。田轩首先感谢了参与年会的研究者和工作人员,并表示,年会评审委员会认真并严格地对所有论文进行了优中择优,这些优秀的论文使中国金融学术年会成为了中国最好、最权威的金融学相关学术年会之一。田轩指出,随着近些年来中国主题金融学术研究蓬勃发展,中国金融学术年会将进一步鼓励对中国金融问题的深度研究和探讨,推动高水平研究成果尽快应用于中国金融相关领域的实践中,推进中国现代金融体系快速发展。

田轩发表欢迎致辞

本届年会设有最佳资产定价论文奖、最佳公司金融论文奖、最佳行为金融论文奖三个奖项,以表彰优秀学者在各学术领域所做的贡献,鼓励全球范围内的经济金融学学者深入研究中国金融热点问题。论文评审委员会主席张晓燕主持最佳论文颁奖典礼并对获奖论文作者表示祝贺。

张晓燕主持最佳论文奖颁奖环节

由罗恩·卡尼尔(Ron Kaniel)、李洁、施东辉、张麒合著的论文《藏匿于资产组合部分披露背后的策略性交易》(Hiding Behind the Window Blinds: Strategic Trading under Portfolio Partial Disclosure)获得最佳资产定价论文奖。文章针对中国公募基金市场仅需在半年报和年报披露全部持仓数据,而在第一、第三季度季报只披露前十大持仓数据的制度特点,使用上海证券交易所公募基金日度交易数据,研究了这一特点带来的经济结果。文章发现,在部分披露持仓信息时,基金可以策略性地隐藏私有信息,减少披露窗口期相关信息的粉饰成本。同时,基金持仓在未来三个月调整后收益率比年报、半年报完全披露时高3%。同时,部分信息披露并没有损害市场的流动性或影响基金组合的风险特征。现有文献多聚焦于基金的信息披露频率的研究,而本文的研究表明,基金的披露程度同样具有重要的经济意义,补充了现有文献对于基金信息披露的讨论。

最佳公司金融论文奖颁发给肖恩·曹(Sean Cao)、姜纬、王军波、杨保中合著的论文《从人机对抗到人机结合:股票分析的艺术和人工智能》(From Man vs. Machine to Man + Machine: The Art and AI of Stock Analyses)。文章使用了公司披露信息、行业趋势、宏观经济指标等训练出了一个可以打败大部分现有人类分析师的AI分析师。在人机对抗的竞争中,人类在处理包含大量无形资产的复杂公司信息时具有优势,而机器则在分析大量透明公司信息中的表现更佳。目前,随着越来越多的另类数据覆盖到目标公司,分析师所在机构也开始采用AI技术,人机结合的预测能力往往可以强于单独的人类分析师或单独AI。该文章的研究结论支持了人机结合可以发挥人和机器的独特优势,勾画了人机结合在金融分析和其他相似高等技术行业广阔的应用前景。

由刘浩洋和隋鹏飞合著的论文《市场对话中投资者之间的情绪传染》(Conversations in the Market: Sentiment Contagion among Investors)获得了最佳行为金融论文奖。文章使用了线上投资者社区Bitcoin Talk的数据,分析了交互活动在投资者间情绪传染中扮演的角色。文章发现,投资者会按照他人的观点来形成自己的情绪。经验较少的投资者和男性投资者更容易受到他人观点的影响。大量发帖且态度稳定的成熟投资者的观点更具影响力。文章进一步表明,投资者之间的情绪传染可以预测个人层面的投资决策和市场层面的交易量与收益率波动。文章确认了样本中存在自我增强偏差,并以此与情绪传染和泡沫引起的高交易量现象产生联系。

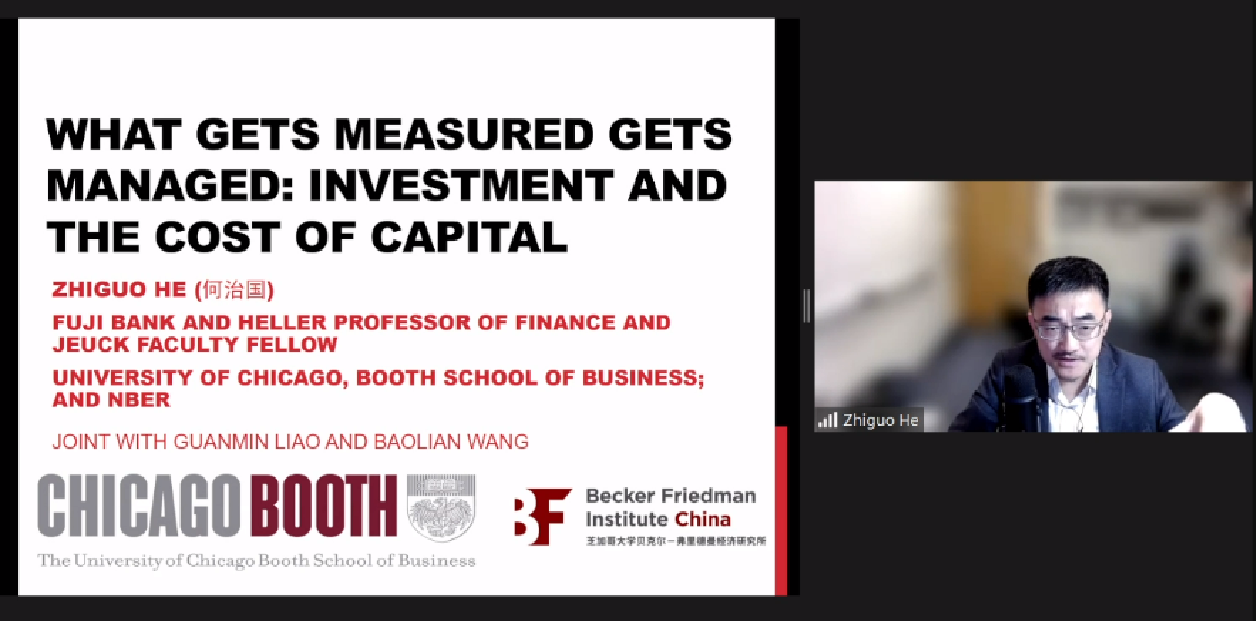

随后,美国芝加哥大学布斯商学院Fuji Bank and Heller金融学讲席教授何治国发表主旨演讲,主题为《可以被度量就可以被管理吗?——基于投资与资本成本的视角》(What Gets Measured Gets Managed: Investment and the Cost of Capital)。何治国及其合作者针对中国国有企业绩效评估政策中的渐进式改革来研究政府主导的激励制度所带来的影响。为了提高资本配置效率,2010年,监管机构在评估国有企业业绩时,将原有的使用净资产收益率(ROE)评估转变为使用经济附加值(EVA),同时全面限定了企业的固定资产成本而未考虑公司的异质性。何治国指出,相关国有企业通过改变投资决策来应对绩效评估改革,并使用边际收益等于边际成本的原则来制定投资计划。在改革前,企业会通过评估边际经营收益和负债成本来制定投资决策;而在改革后,企业则会按照规定的资本成本进行投资决策。这样在边际收益递减的假设下,以前具有更高边际负债成本的企业会在改革后进行更多的投资。在福利分析方面,如果国有企业间借款利率的差距来自于政策扭曲,则“一刀切”式的评估方法会改善这种扭曲;而如果国有企业的借款利率来自于真实的风险异质性,这种“一刀切”式的评估方法则会导致资源错配。研究表明,经济附加值改革所带来的有利影响和不利影响同时存在,且并没有促进国有企业和非国有企业之间的资源配置。何治国指出,经济附加值改革对公司的实际决策产生了重要影响,但尚有改进空间,可以进一步考虑公司间的异质性,制定更加有效的评估政策。

何治国做主旨演讲

为适应中国金融改革与开放要求,积极推动金融研究与国际交流,清华大学五道口金融学院和清华大学国家金融研究院联合发起举办中国金融学术年会(China Financial Research Conference,CFRC)。年会于2016年举办首届,现已成功举办六届。2022中国金融学术年会的召开为国内外金融学界、业界提供了一个国际化高水平的学术交流平台,通过对中国金融问题的深入研究和探讨,参会人员对中国金融问题有了更加全面深刻的认识和思考。年会也将继续推动最新研究成果尽快应用于中国金融改革和发展的实践中,推进中国现代金融体系建设和金融创新,为中国金融市场改革、发展、创新做出贡献。